展恒研究 | 前三季度私募股票策略业绩盘点,都有哪些基金收益翻倍

- 发布日期:2019-10-24

- 来源:

截至2019年8月,中国证券投资基金业协会已登记私募基金管理人24368家,其中私募证券类管理人8859家,私募证券基金产品39613只,规模2.36万亿;私募股权基金27877只,规模8.3万亿,总规模13.38万亿元。

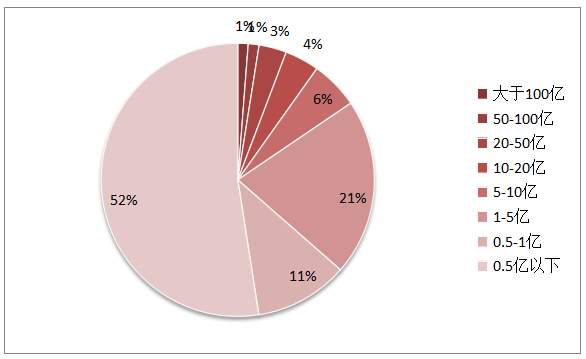

目前私募基金的管理规模分布如图一。图中可见,63%的管理人的规模在1亿元以下的,初步测算,1亿元的私募基金管理人所产生的收入可能刚好够一个小团队的运营开支,这么来看的话,63%的私募基金基本都在“温饱”线以下的;其中1-5亿元规模占比21%,属于刚达到“温饱”阶层;达到“小康”或“富裕”阶层的私募基金管理人占比仅为16%。绝大部分的私募基金管理人还挣扎在“温饱”线上,占少数部分的私募基金管理人聚拢了绝大部分的管理规模,“龙头效应”显著。

图一:私募基金管理规模分布图

数据来源:基金业协会,弘酬私募基金研究中心

今年以来,A股年初迎来了一波凌厉的上涨,上证指数从2440点上涨至3288点,后震荡回调,最低点至2733点,最高涨幅31.67%,最大回撤14.45%,截至9月30日,上证指数上涨17%,沪深300上涨27.55%,创业板上涨30.40%,在今年各大指数全面收涨的行情中,私募股票多头策略基金表现如何呢?

从全市场来看,私募股票策略基金平均收益19.43%,是各策略收益最高的。其中81%的私募获取正收益,近一半的私募股票基金收益率大于10%,但仍有近18%的管理人踏错节奏,收益为负。

本文仅梳理了私募股票策略基金业绩进行盘点,由于规模不同,私募股票多头基金的操作难度也是不一样的,因此,为公允起见,本文将按照私募管理人分规模分类进行比较,选取标准:

1,管理人旗下股票多头策略产品至少3只以上(含3只),且3只以上产品净值近月均有净值更新的私募机构;

2,为防止单产品高杠杆做出高业绩进入排名,选取管理人旗下至少有2只产品收益相当。

按照今年以来、三年期的收益率排名来进行分析,各产品的净值区间:2019.8.26-2019.9.30。

50亿以上规模私募股票策略收益排名

据金方数据库不完全统计,截至到2019年9月底,50亿以上规模且有至少3只以上产品近月有更新的私募机构共36家,今年以来业绩排名前十的名单如下:

表一 数据来源:KingFund数据库 弘酬私募基金研究中心

这36家规模50亿以上股票策略私募管理人,今年以来均获得正收益,最高收益64%,最低仅为3%的收益,24家超越沪深300指数,占2/3。明汯旗下某产品64%的收益排名第一,其次是盘京、景林、九章均获得50%以上的收益。最大回撤来看的话,庄涛的盘京最大回撤较小-6.88%,各管理人均表现了较好的回撤控制能力,其他产品回撤基本在12%左右。

收益排名前十的私募基金管理人中,主观选股和量化选股管理人各占一半。今年以来,头部的量化管理人的规模增长较快,目前跻身百亿规模的五家量化私募基金管理人业绩均在前列。今年量化选股策略在股票市场中已然成为一颗耀眼的明星。而前十中主观选股的管理人有盘京的庄涛、景林的蒋锦志、少薮派周良,煜德投资的靳天珍均为在业内有多年投资经历的老将,泊通投资的卢洋系出自券商资管,是较为年轻的基金经理。

据金方数据库不完全统计,近三年以来,50亿以上规模且有至少3只以上产品近月有更新的私募机构共23家,今年以来业绩排名前十的名单如下:

表二 数据来源:KingFund数据库 弘酬私募基金研究中心

近三年沪深300涨了17.51%,这23家管理人中有18家跑赢沪深300指数,占比78%。九章幻方旗下某产品以262%的收益排名第一,高毅、少数派和滚雪球三年业绩均翻倍,23家管理人中仍有1家近三年收益为负,亏损25%。

盘京投资:投研团队由资深投资基金经理庄涛和陈勤领衔,庄涛负责盛信系列产品,陈勤负责天道系列产品。盘京注重深度的产业和个股研究,加上部分个股融券的对冲仓位使得整体业绩较为稳健。

煜德投资:核心人物为原华商基金经理靳天珍,奉行基于价值判断的成长型投资,寻找经济和社会变迁中有巨大发展潜力的行业和公司。在中国经济进入中速增长阶段,成长型的行业和公司依然很多,投资幸运行业、伟大企业是我们始终的目标。

九章幻方:是一家依靠数学与人工智能进行量化投资的对冲基金公司,核心人员为浙大竺可桢学院博硕,智能机器人科研领域、互联网大数据与模式识别领域的专家,依靠强大的系统、独特的模型、严谨的风控,结合宏观与基本面研究,对量化交易技术及策略造诣颇深。

金锝投资:任思泓,最早一批在华尔街从事量化投资回国的量化基金经理,在世界最成功的量化基金之一,摩根士丹利的PDT,担任基金经理,负责开发和管理数亿美元的对冲基金,积累了世界一流的数量化基金经验,2012年创建金锝,采用科学统一的风险量化方法,建立完整的风险控制体系和流程,实现对风险的科学管理。遵循全面性、持续性、独立性和制衡性原则,长期业绩较为稳健。

少薮派:核心人物为原申万研究员到浙商证券资管副总的周良,28年的资本市场投资经历,有其独特创新投资理念:超额收益来自多数人的误区。多数人的误区即市场定价错误的地方,就是市场无效的地方,就是超额收益的来源。股价已经反映了多数人获得的信息和对未来的预期。如果你的预期、投资行为模式和多数人一样的话,投资结果和多数人也是一样的。在传统研究的基础上去发现多数人认识、判断和情绪的误区,这才是我们研究的重点,才是我们超额收益的主要来源。我们不是单纯的价值投资或成长股投资。

泊通投资:投研团队具备“财务分析+数学建模+宏观策略”的三种能力,并具有时刻优化迭代的机制和危机感。日常投研工作中以“半人半马”的方式,将人的思维作为建模的起点,数学与程序作为论证和执行的依据,实现校正后的高性价比投资,即“做好每一个时间点上的风险报酬比,就是做好了长期收益率”。

宽远投资:以原兴业证券投资部总经理徐京德为核心的投研团队,徐总经历数轮牛熊,秉承稳健的价值投资理念,对市场的大趋势有较为精准的判断。

20-50亿以上规模私募股票策略收益排名

据金方数据库不完全统计,截至到2019年9月底,20-50亿以上规模且有至少3只以上产品近月有更新的私募机构共78家,今年以来业绩排名前十的名单如下:

表三 数据来源:KingFund数据库 弘酬私募基金研究中心

在这78家私募机构中,37家私募收益跑赢了沪深300指数。迎水投资旗下某产品以131%的收益率名列第一,傲视群雄,与排名最后的收益是亏损8%,收益相差较大,78家私募中2家私募录得负收益,11家私募仅获个位数收益,收益开始分化。其中有3家量化机构:鸣石投资、致诚卓远、金戈量锐。

从最大回撤来看,除林园回撤较小外,其他产品回撤均在10%-20%区间。

据金方数据库不完全统计,近三年以来,20-50亿以上规模且有至少3只以上产品近月有更新的私募机构共52家,近三年业绩排名前十的名单如下:

表四 数据来源:KingFund数据库 弘酬私募基金研究中心

在这52家管理人中,有13家私募机构收益翻倍或接近翻倍。迎水资产旗下某产品以287%的收益排名第一,前海进化论、于翼、希瓦的收益均翻倍,但仍有四家管理人是亏损,最高亏损16%。

与50亿以上规模私募基金相比较,20-50亿规模公司近三年业绩分化较为突出,收益翻倍占比较高,相对而言规模较小更容易做出高业绩。

希瓦资产:核心策略是价值选股、趋势选时、估值定仓与波动降本。希瓦资产始终坚持价值成长的方向,把基本面良好,成长性俱佳的公司当做优质股权买入,趋势选时,根据股票的估值进行一个合理的仓位分配,并利用日内交易和波段交易进行高抛低吸的波段降本操作。

睿璞投资:以蔡海洪、廖振华为核心的投研团队。是一家价值投资为鲜明特征,追求长期稳健的复利增长的公司。发现有核心竞争力的企业,以合理的价格买入,通过企业的成长来获利;深度研究企业基本面;通过商业模式、商业周期和市场预期三个维度来评估企业价值,以合理或低估的价格买入,从而保证组合收益率的稳定性。

鼎萨投资:坚持自上而下与自下而上结合的投资策略。紧密跟踪政策和宏观经济的变化,通过自上而下的策略控制系统性风险,同时寻找新的蓝筹,分享行业和领军企业的成长,在30 年未有之变局的大背景下,我们强调用最挑剔的眼光来选股,专注寻找被市场低估的股票。

于翼资产:遵循核心+卫星的组合构建方法。采用自上而下的宏观及行业比较研究来进行大类资产配置和行业判断,同时采用自下而上的个股挖掘来精选估值合理且成长性突出的优质公司构造核心组合,并结合市场情绪和公司基本面构造卫星组合。核心组合的构建上,注重的是行业格局和公司在行业及产业价值链中的地位,严格把握公司的估值情况;卫星组合的构建上,更偏重短期市场情绪面的变化以及公司市值的弹性空间,一定程度上淡化估值。操作层面上,在不同特征的市场中灵活调仓,顺势而为,在控制回撤的基础上力争获得较好的投资回报。

彤源投资:成立于2006年4月,是国内较早秉承价值投资理念并始终坚持的专业投资管理公司,以前交银施罗德研究总监管华雨和海富通基金经理丁俊等人为核心投研团队,以“简易,变易,不易:为宗旨,力求在复杂多变的投资环境中,不断挖掘可持续发展且被市场低估的上市公司,用相对简单而容易坚持的投资方式最大程度分享企业的伟大成长。

10-20亿以上规模私募股票策略收益排名

据金方数据库不完全统计,截至到2019年9月底,10-20亿以上规模且有至少3只以上产品近月有更新的私募机构共90家,今年以来业绩排名前十的名单如下:

表五 数据来源:KingFund数据库 弘酬私募基金研究中心

在90家机构中,其中33家跑赢沪深300指数,跑赢指数家数占比仅为36%,4家业绩翻倍,5家亏损,最高亏损11%。万方资产旗下某产品以241%的收益排在前列,大禾投资、雷钧投资和聚鸣投资业绩均翻倍。整体来看,10-20亿规模产品今年以来业绩分化更为严重,回撤相对于较大规模有所扩大。

据金方数据库不完全统计,近三年以来,10-20亿规模的且有至少3只以上产品近月有更新的有三年业绩的私募机构家数69家,近三年业绩排名如下:

表六 数据来源:KingFund数据库 弘酬私募基金研究中心

在这69家管理人中,跑赢沪深300指数(近三年沪深300涨幅17.51%)的家数为55家,其中3家业绩亏损,最高亏损5%。万方资产旗下某产品收益为527%,同犇投资、天迪资产、相聚资本、长金投资业绩翻倍。成立以来的回撤均较大,长金投资成立以来最大回撤49%,榕树投资近三年收益57%,但成立以来的回撤达到45%。

大禾投资:以原易方达专户投资经理胡鲁滨为核心的投研团队,坚持长期价值投资、理性分析价值、选取好的商业模式、好的公司、好的价格。在近年把握了白酒消费的行情,重仓顺鑫农业、贵州茅台等个股,做出来亮眼的业绩。

鸿道投资:以原华夏基金经理孙建冬和泰达宏利基金经理陈炜为核心的投研团队,坚持“判断-检验-修正”的投资哲学,以自上而下的行业配置为主,对市场趋势进行预判,小趋势稳住,大趋势顺应;依据宏观策略判断进行行业配置的基础上,注重对公司进行深入研究,长期跟踪来判断公司未来长期的盈利能力及市场空间;高品质成长股为主,兼顾仓位平衡;运用股指期货对冲,增加净值稳定性。

同犇投资:童驯,原申万食品饮料行业研究员,12年证券研究功底+兼6年行业比较研究,连续五年获新财富食品饮料行业“最佳分析师”。坚持深耕消费,灵活配置,以投资实业的眼光去投资股票。坚持选择“五好公司”:行业属性好,商业模式好;行业景气向上;公司有核心竞争力,管理团队优秀;公司未来几年盈利持续较快增长(比如20%以上);价格好,估值可接受,尚未明显高估。

相聚投资:以梁辉和王建东为核心的投资团队,坚持投资高成长企业,认为从长期来讲高成长企业会有较高的回报。在不同的经济增长阶段,高成长的行业来自于不同的领域,所以需要通过自上而下来分析宏观经济,并结合中观分析来考察各个行业的景气度。

康曼德:注重对公司进行全方位的研究,在广度与深度层面对公司的短期、中期、长期投资逻辑进行假设和验证。明确预期差以及支撑作出投资决策的核心逻辑顺畅,且确定性高。在技术驱动、商业模式、行业发展阶段等多方面确认公司具有明确的长逻辑;短期、中期逻辑逐步验证;具有安全边际。具有确定的短期逻辑,但中长期逻辑可暂不明确,如周期反转,事件驱动等。紧密的跟踪研究:通过量化和调研相结合的方式,形成研究资料库,并不断关注后续催化剂或投资逻辑的兑现。

景领投资:以原兴业证券资管部总经理张训苏为核心的投研团队,秉承独到的投资理念及投资方法,即“景领2+2核心策略”:①景气行业+核心竞争力公司。以行业景气、公司核心竞争力领先为标的证券选择标准,注重市场空间、业绩成长性、核心竞争力、运行机制、管理团队与业务模式的综合判断,寻找景气度可持续、核心竞争力领先并有伟大格局观的公司。②价值投资+趋势投资。以价值成长为投资基本理念,在合理估值前提下分享公司成长趋势和价值空间提升,同时努力规避行业与公司业绩滞涨与下滑风险、市场大幅波动风险。

1-10亿以上规模私募股票策略收益排名

据金方数据库不完全统计,截至到2019年9月底,1-10亿以上规模且有至少3只以上产品近月有更新的私募机构共734家,今年以来业绩排名前十的名单如下:

表七 数据来源:KingFund数据库 弘酬私募基金研究中心

在这734家私募基金管理人中,27家业绩翻倍,其中跑赢沪深300指数的家数为266只产品,占比36%,可见这一规模的管理人大部分是没有跑赢沪深300指数收益的,业绩分化也最为严重。杭州斌诺旗下某产品361%的收益排在前面,深圳塞亚、上海天戈、前海正帆业绩均翻两倍,但仍有29家业绩亏损,最大亏损34%。

据金方数据库不完全统计,近三年以来,1-10亿规模的且有至少3只以上产品近月有更新的有三年业绩的私募机构家数331家,近三年的业绩排名如下:

表八 数据来源:KingFund数据库 弘酬私募基金研究中心

近三年业绩来看的话,这331家私募管理人中,有46家业绩翻倍,最高收益6倍,系深圳的塞亚投资,同享投资、华银精治、方圆天成均三年翻三倍,但仍有63家业绩个位数或亏损,最差业绩亏损36%。整体来看,这一规模的管理人业绩分化最为严重,回撤表现均较大,甚至最大回撤到了72%;基金经理也呈现了民间派系比较多见的特点;管理人所在地多在深圳、浙江一带,游资活跃的地域。

赛亚资本:罗伟冬从1995年开始入市,2014年创立深圳赛亚资本。罗总是一位高成长价值投资者,擅于捕捉十倍股,通过企业的净利润复合增长率去发现有潜力的高成长股,再通过对该企业的公开资料研究和实地调研,做出精准研判,一旦买入某只股票便长期重仓持有。

涌津投资:注于基本面研究,通过宏观研究、行业比较研究、公司核心竞争力研究、财务与估值研究的结合,寻找具有“有成长的价值”和“有价值的成长”特征的优秀公司。 在严格的风控体系下,以产品持有人的长期利益最大化为目标,充分考虑个股安全边际,在合理价格下买入优秀公司标的,构建投资组合,持有并根据市场情况动态调整,优化产品的风险、收益组合。

汐泰投资:以原广发基金基金经理朱纪刚为核心的投研团队,朱总对经济活动周期与企业发展周期有深入研究;擅长挖掘业绩高速增长的成长股,中期持股,兼顾波段操作,对成长性行业研究有独特心得。

复胜投资:以原海富通权益部投资经理陆航和原广发基金投资经理陈盛业为核心的投研团队,秉承“复利致胜”的投资理念,将投资者的利益放在首位。坚持业绩驱动投资,重视公司底层商业壁垒,为投资者带来相对稳定的超额回报。 坚持自下而上选股,不断拓展商业壁垒选择能力。投研团队在研究时广泛涉及各种行业及公司,投资时则精益求精。复胜资产投资领域侧重于终端消费相关的行业和公司。

天戈投资:核心人物周重余,北京大学学士和美国霍普金斯大学硕士。华尔街七年从业经验,专注股票,不良资产,和新兴市场债券投资。擅长进行自下而上的基本面研究,寻求业绩拐点或者获取市场忽视的投资机会。覆盖个股主要行业有:医药、新能源、环保、电力、TMT、银行、计算机。

前海无量:以量化策略为核心,将人工智能技术与数理统计理论相结合,运用自主研发的交易系统,专注于股票二级市场的套利交易和对冲交易,捕捉市场价差。目前主要策略有:量化对冲策略、量化多头策略、量化平衡策略和指数增强策略。

免责声明

本报告中的信息均来源于展恒基金认为可靠的公开可获得资料,但对这些资料或数据的准确性、完整性和正确性展恒基金不做任何保证,据此投资责任自负。本报告不构成个人投资建议,也没有考虑到个别客户特殊的投资目标、财务状况或需要。客户应考虑本报告中的任何意见或建议是否符合其特定状况。本报告仅向特定客户传送,未经展恒基金授权许可,不得以任何方式复印、传送或出版,否则均可能承担法律责任。就本报告内容及其中可能出现的任何错误、疏忽、误解或其他不确定之处,展恒基金不承担任何法律责任。