强者恒强,胜者为王——私募规模业绩排行榜

- 发布日期:2017-11-24

- 来源:展恒理财

一、私募基金规模备案情况

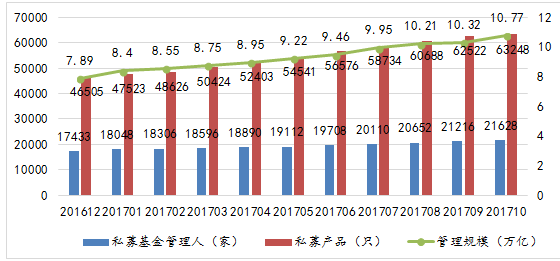

根据基金业协会公布的私募数据,截至2017年10月底,基金业协会已登记私募基金管理人21628家,已备案私募基金63248只,管理基金规模达到10.77万亿元。

图1 私募基金总体备案情况

数据来源:中国证券投资基金业协会

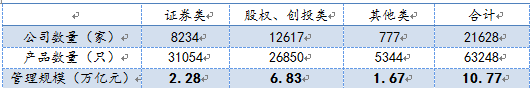

其中,私募证券投资基金管理人共有8234家,管理基金31054只,管理基金规模2.28万亿元;私募股权、创业投资基金管理人12617家,管理基金26850只,管理基金规模6.83万亿元;其他私募投资基金管理人777家,管理基金5344只,管理基金规模1.67万亿元。

表1 不同机构类型私募基金管理人相关情况

数据来源:中国证券投资基金业协会

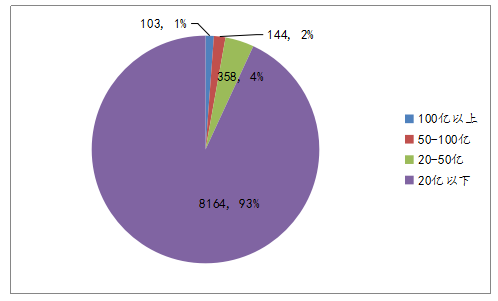

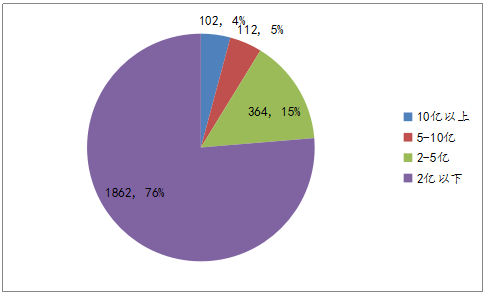

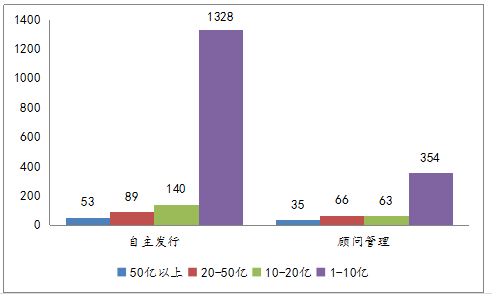

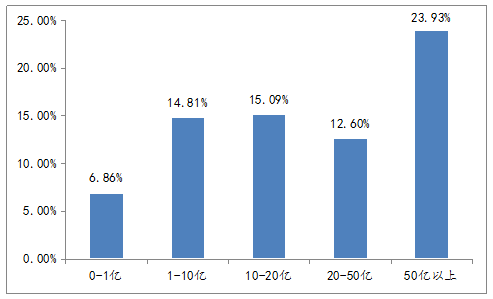

从基金规模来看,目前百亿以上私募股权基金共103家,占私募股权基金比例1%;10亿以上创业投资基金102家,占创业投资基金比例4%;自主发行私募证券基金共8295家,其中50亿以上规模公司53家,占自主发行私募证券基金比例0.64%, 0-1亿规模公司6685家,占比80.59%;顾问管理私募证券基金共984家,其中50亿以上规模公司35家,占比3.56%,0-1亿规模公司466家,占比47.36%。数据来源:中国证券投资基金业协会

图2 私募股权基金备案情况(按规模)

数据来源:中国证券投资基金业协会

数据截至日期:2017年11月29日

图3 创业投资基金备案情况(按规模)

数据来源:中国证券投资基金业协会

数据截至日期:2017年11月29日

图4 私募证券基金备案情况(按规模)

数据来源:中国证券投资基金业协会

数据截至日期:2017年11月29日

二、私募证券基金业绩表现

2.1 各规模私募基金业绩表现(近一月)

对各公司旗下产品业绩进行排名之后我们发现,在2017年10月10日到2017年11月10日有业绩记录的的自主发行公司旗下产品平均收益率首尾相差82.27%,收益率最高可达34.35%,而收益率最低为-47.92%,单只产品收益率最高可达76.05%;顾问管理公司旗下产品平均收益率首尾相差60.05%,收益率最高为37.76%,收益率最低为-22.29%。

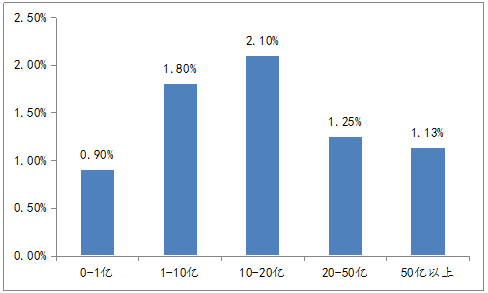

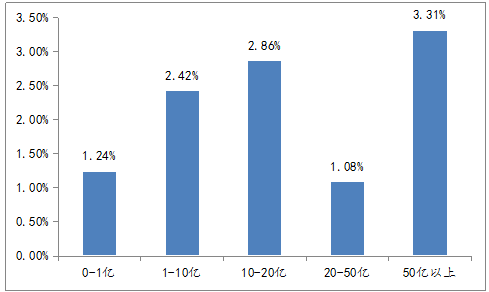

总体来看,自主发行公司中,0-1亿规模公司旗下产品平均收益率为0.90%,1-10亿规模公司旗下产品平均收益率为1.80%,10-20亿规模公司旗下产品平均收益率最高,可以发现随着规模的增加,相应公司的收益率呈现先升后降的趋势;而顾问管理公司中表现稍有不同,随着规模的增加,收益率呈现上涨的趋势,但在20-50亿规模下收益率出现下跌,50亿以上规模顾问管理公司旗下产品收益率最高,达到3.31%。

图5 证券类私募基金管理人(自主发行)旗下产品收益率

数据来源:展恒研究中心

数据区间:2017年10月10日至2017年11月10日

图6 证券类私募基金管理人(顾问管理)旗下产品收益率

数据来源:展恒研究中心

数据区间:2017年10月10日至2017年11月10日

2.2 各规模私募基金业绩表现(今年以来)

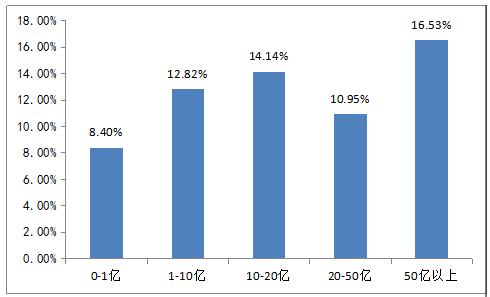

如果将时间区间扩大,对各公司旗下产品业绩进行排名之后我们发现,在2017年10月10日至2017年11月10日有业绩记录的证券投资基金,无论自主发行还是顾问管理,早期随着规模的增加,公司旗下产品的业绩也逐渐增长,20-50亿成为一个障碍,该规模公司旗下产品业绩呈现下跌态势,一旦跨过这个障碍到达50亿规模之后,公司旗下产品的收益率又能更上一层楼。

图7 证券类私募基金管理人(自主发行)旗下产品收益率

数据来源:展恒研究中心

数据区间:2016年12月30日至2017年11月10日

图8 证券类私募基金管理人(顾问管理)旗下产品收益率

数据来源:展恒研究中心

数据区间:2016年12月30日至2017年11月10日

三、私募证券基金业绩排名

1. 私募证券基金分规模业绩排名情况

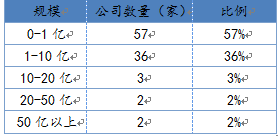

就各公司旗下产品收益率来看,排名靠前的往往都是小规模私募公司,50亿以上规模公司的身影很难看到,在自主发行的证券类私募基金管理人排名靠前的100家公司中,50亿以上规模的公司只有2家,20-50亿规模公司只有2家,10-20亿规模公司仅有3家,其余均为10亿以下规模公司,占比达到93%。

表2 自主发行各规模证券私募基金排名TOP100情况

数据来源:展恒研究中心

数据区间:2016年12月30日至2017年11月10日

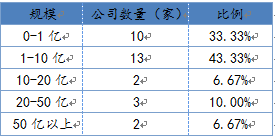

顾问管理证券私募基金管理人排名靠前的30家公司中,50亿以上规模公司有2家,20-50亿规模有3家公司,10-20亿规模公司有2家,10亿以下规模公司有23家,占比高达76.67%。

表3 顾问管理证券私募基金业绩排名TOP30

数据来源:展恒研究中心

数据区间:2016年12月30日至2017年11月10日

2. 私募证券基金业绩分规模排名

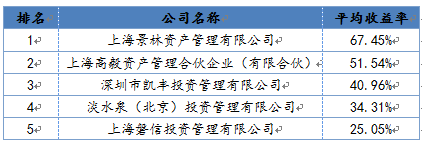

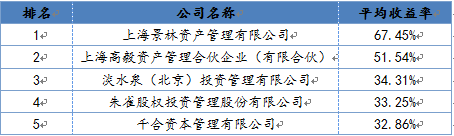

具体到各规模,50亿以上规模自主发行公司中排名前五的分别为景林资产、高毅资产、凯丰投资、淡水泉、磐信投资;顾问管理公司中排名前五的分别为景林资产、高毅资产、淡水泉、朱雀股权投资和千合资本,可以发现,无论自主发行还是顾问管理,景林资产、高毅资产和淡水泉排名均靠前,而这三家公司也是私募市场上有名的价值型明星私募。

表4 50亿以上规模公司业绩TOP5(自主发行)

数据来源:展恒研究中心

数据区间:2016年12月30日至2017年11月10日

表5 50亿以上规模公司业绩TOP5(顾问管理)

数据来源:展恒研究中心

数据区间:2016年12月30日至2017年11月10日

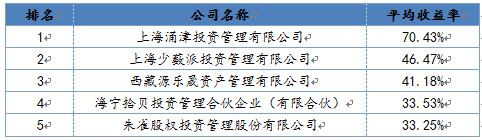

20-50亿规模自主发行公司排名前五的分别涌津投资、少薮派、西藏源乐晟、海宁拾贝和朱雀股权;顾问管理公司中排名前五的分别成泉资本、源乐晟资产、智德投资、明达资产以及朱雀投资。

表6 20-50亿规模公司业绩TOP5(自主发行)

数据来源:展恒研究中心

数据区间:2016年12月30日至2017年11月10日

表7 20-50亿规模公司业绩TOP5(顾问管理)

数据来源:展恒研究中心

数据区间:2016年12月30日至2017年11月10日

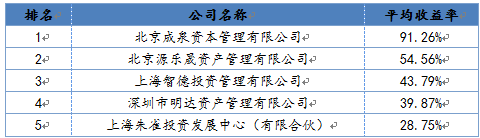

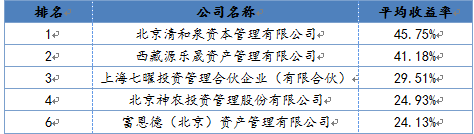

10-20亿规模自主发行公司排名前五中有白鹭资产、东方港湾等知名私募。

表8 10-20亿规模公司业绩TOP5(自主发行)

数据来源:展恒研究中心

数据区间:2016年12月30日至2017年11月10日

表9 10-20亿规模公司业绩TOP5(顾问管理)

数据来源:展恒研究中心

数据区间:2016年12月30日至2017年11月10日

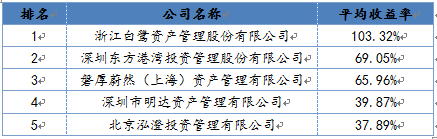

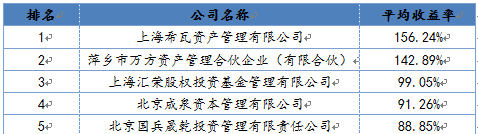

表10 1-10亿规模公司业绩TOP5(自主发行)

数据来源:展恒研究中心

数据区间:2016年12月30日至2017年11月10日

表11 1-10亿规模公司业绩TOP5(顾问管理)

数据来源:展恒研究中心

数据区间:2016年12月30日至2017年11月10日

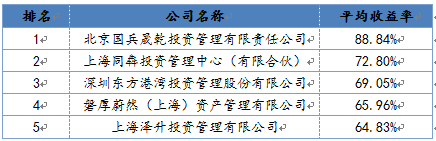

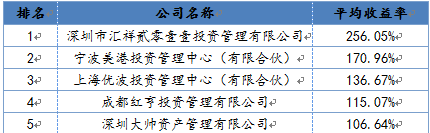

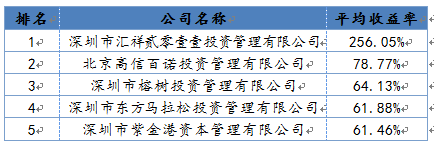

表12 1亿以下规模公司业绩TOP5(自主发行)

数据来源:展恒研究中心

数据区间:2016年12月30日至2017年11月10日

表13 1亿以下规模公司业绩TOP5(顾问管理)

数据来源:展恒研究中心

数据区间:2016年12月30日至2017年11月10日

四、展恒观点

“规模是业绩的杀手”在私募行业广为流传,这句话的意思是不少小型规模公司在早期业绩亮眼,但一旦规模陡增后,规模往往成为业绩“杀手”,从以上分析不难印证,无论自主发行还是顾问管理,早期随着规模增加,公司旗下产品业绩也逐渐增长,20-50亿却成为一个发展障碍,20-50亿规模公司旗下产品业绩呈断崖式下跌,一旦跨过这个障碍,公司旗下产品收益也能更上一层楼,但这句话只在小规模扩大规模的过程中适用。

因为就业绩表现来看,全市场排名靠前的往往都是小规模私募公司,50亿以上规模公司的身影很难看到,但就整个市场而言,小规模公司整体收益率并不高,业绩表现参差不齐,反而是大规模公司投研能力更强,相应的整体收益率更高。如果投资者在只考虑公司规模的前提下选择产品,在50亿以上规模公司中选到好产品的几率更大,大私募相比小私募更加稳定,这也是大私募发展越来越好的原因。

免责声明

本报告中的信息均来源于展恒基金认为可靠的公开可获得资料,但对这些资料或数据的准确性、完整性和正确性展恒基金不做任何保证,据此投资责任自负。本报告不构成个人投资建议,也没有考虑到个别客户特殊的投资目标、财务状况或需要。客户应考虑本报告中的任何意见或建议是否符合其特定状况。本报告仅向特定客户传送,未经展恒基金授权许可,不得以任何方式复印、传送或出版,否则均可能承担法律责任。就本报告内容及其中可能出现的任何错误、疏忽、误解或其他不确定之处,展恒基金不承担任何法律责任。